均胜电子有无人驾驶概念吗

来吧,今天继续自动驾驶第三期。前面两期聊的是德赛西威和伯特利,今天这家是君胜电子,老样子,今天结合西部证券最新的研报来聊聊。首先,西部证券给的定位是汽车加机器人的双料 tr 一。 先给小白科普一下啥是 tr 一, 一级供应商。简单说,车企是包工头, tr 一 就是那个直接给包工头供货的大工头。你买车看到的是宝马的标特斯拉的壳, 但里面的气囊、大屏,甚至控制自动驾驶的那个大脑,大概率就是 tr 一 干的活。君胜就是这个领域里的全球巨头。君胜有两条腿走路,第一条腿叫汽车安全这块,他是全球老二,也是他最稳的现金奶牛。很多人觉得安全业务不就是卖安全带和气囊吗?错, 在 l 三自动驾驶时代,安全业务逻辑全变了。你想啊,车自己开了,你躺平了,万一撞了咋办?君胜搞了个零重力座椅安全方案,气囊是直接装在座椅上的,不管你怎么躺,气囊都抱着你。还有方向盘,为了配合自动驾驶,它做了折叠方向盘和离手检测, 甚至还有 d s s a d, 俗称黑匣子敲黑板。 d s s a d 是 l 三准入的强制标配,为了定责用的,所以 l 三越普及,君胜的这些高单价、安全价卖的越好。 君胜电子的第二条腿是汽车电子,这是它现在的增长引擎。这里有两个核心技术壁垒,一、智能座舱,它已经是全球第四,中国第二, 最新的洲际 space 系统,能把车变成一个沉浸式的大 ipad。 二、智能驾驶与控制器,这是重点,君胜和自动驾驶独角兽谋曼泰是铁哥们儿,研报里提到,他刚拿了一个头部自主品牌,十个亿的智驾预控订单,二零二六年就要量产,而且他还给全新的国产宝马五器做 v 二 x。 v 二 x 是 啥? 就是让车能跟红绿灯路边的杆子说话。这是 l 三级别以上非常关键的超视距感知能力。如果说前两条腿是现在赚钱,那第三条腿就是为了堵未来人形机器人。 君胜现在的定位叫机器人 t 二一,这就好比它本来是给汽车造零件的,现在发现,哎,机器人的零件跟我这一样啊。机器人的大脑权益控制器等于车的预控制器,它和德赛希微一样,是英伟达 sol 芯片的合作伙伴。机器人的关节等于车里的精密机械件, 机器人的电池包等于新能源车的 bms 电池管理系统。它现在已经跟智源机器人还有阿里云搞在一起了,专门做机器人的大小脑和能源管理这块。虽然现在收入占比不高,小于百分之五,但估值想象空间巨大。最后说说钱的事,有人担心只是吹牛,看数据, 二零二五年上半年新订单拿了三百一十二个亿,其中新能源订单占比超过百分之六十六,而且最新的三季报显示,他前三季度新货订单已经飙到了七百一十四亿。相比于他的老对手德赛西威 均胜,目前预计二零二五年 pe 只有二十七倍左右。西部证券的逻辑很清楚,业绩反转加 l 三爆发加机器人故事,这位置那是相当有性价比。 总结一下,左手握着 l 三必备的安全黑匣子,右手拿着智能驾驶的控制器,兜里还揣着机器人的未来。君胜电子这波 l 三的红利他是吃定了。投资有风险,入市需谨慎,谢谢。

粉丝6822获赞8239

相关视频

16:28查看AI文稿AI文稿

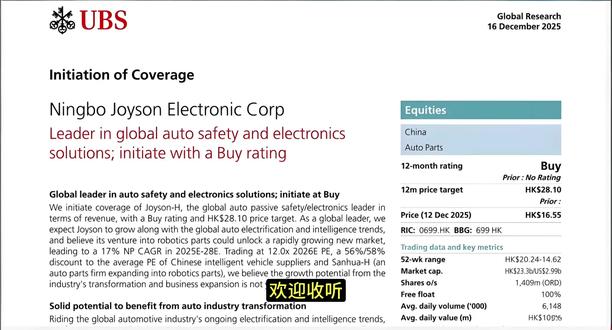

16:28查看AI文稿AI文稿欢迎收听。今天呢,我们来深入聊一聊一份你发来的瑞银研究报告,主角是一家叫做君胜电子的公司。嗯,对, 我们的任务就是要搞清楚,在全球汽车行业经历着这么一场呃,电动化和智能化的巨大变化的时候。对,为什么瑞银会给这家公司一个买入的目标价?没错,我觉得这份报告非常有意思, 因为他讲的其实不仅仅是一家汽车零部件公司的故事。哦,他在结识一个潜在的价值冲锋的机会。报告认为,市场对这家公司在两个关键领域的布局就是汽车智能化和机器人技术 理解的还远远不够,这才是我们这次要挖掘的核心,对吧?对,这才是最关键的地方。好,那我们我们就从最宏大的地方开始吧,先看看整个行业的风向行。报告开篇就指出了两个核心,驱动力,电动化和智能化。 这个呃,感觉已经不是新闻了,但报告里的一些数据确实让我重新审视了这场变更的速度。是的,宏观层面,报告的判断是全球汽车销量的整体增长会很平缓。有多平缓?预计二零二五到二零二八年 年复合增长率可能只有一点五排。才一点五排?对,但这个平静的水面下是汹涌的巨变。这里有两个数据特别值得你关注,请讲。第一个是电动化。 报告预测全球新能车的渗透率会从二零二五年的百分之二十,百分之二十,在短短三年内,也就是到二零二八年 跃升到百分之三十二。哇,这意味着差不多每三辆新车里就有一辆是新能源车了,就是这个概念。等一下,这里面我看到关于中国市场的数据,这个更惊人啊, 是,那个数字非常夸张,报告预测到二零二八年中国的新能源车渗透率会达到百分之六十八。对,百分之六十八,我们来消化一下这个数字,百分之六十八,这已经不是什么趋势了, 这简直就是一场彻底的市场颠覆。没错,这意味着,如果你是一家汽车供应商,几年后你的产品不能适配新能源车, 你基本上就就准备要退出市场了。可不是吗?你说到点子上了,这就是结构性变化的残酷之处,当然也是基于所在。嗯,然后第二个关键数据点是智能化。 智能驾驶这块对,我们常说的 l 二级别及以上的智能驾驶功能,就是像自适应巡航、车道保持这类技术,让你在高速上能省心不少的技术。没错,它的渗透率也在飞速提升,尤其是在海外市场, 预计到二零二二年会超过百分之五十。所以未来的汽车电池是标配,然后一定程度的自动驾驶功能也是标配。可以这么理解, 这就完全重塑了汽车的定义,从一个纯粹的机械产品,变成了一个呃,带轮子的智能移动终端, 完全正确。而这个新的定义就为像君胜电子这样的公司打开了一个全新的价值连城的市场空间。我明白了, 过去我们看中发动机、变速箱,嗯,未来我们可能更关心它的算力和交互体验。那么在这上巨大的行业浪潮里,君胜电子具体是如何乘风破浪的? 包括把它定位为全球汽车安全与电子解决方案的领导者。我们来拆解一下这个定位。行,我们可以把它想象成一个拥有两台引擎的战舰,两台引擎?对,第一台是它的压舱石,或者说基本盘。 汽车安全业务传统强项是,嗯,产品就是我们都很熟悉的安全气囊、安全带、方向盘这些。这听起来是个非常成熟甚至有点传统的市场。 在今天这个追求性感科技故事的时代,这部分业务还有吸引力吗?这是个很好的问题。这部分业务的吸引力,它不在于高增长,而在于极度的稳健、稳健。 你看报告数据,二零二四年均胜在中国被动安全市场排第二,全球排第四,江湖地位很稳固,非常稳固。虽然市场增速不快,年复合增长率大概三点四八,但它能持续不断地提供健康的现金流。 更重要的是,它不是一个停滞的市场。哦,这里面还有增量,有增量,来自于安全标准的提高。法规越来越严,对 大家对安全越来越重视,所以每辆车上需要安装的安全部件其实是在变多的。比如报告就预测,中国市场的单车安全气囊搭载数量会从二零二五年的四点八个增加到二零二八年的五点六个。原来如此, 单价可能变化不大,但数量上去了,整个市场的价值就提升了。就是这个逻辑。这部分业务就是公司进行各种新业务探索的底气所在。我明白了, 这是一个可靠的现金牛业务,为公司更具想象力的探索提供弹药。那我们来看看另一台引擎,也就是报告里最看好的增长引擎。汽车电子业务,这个应该就是未来了。没错, 如果说安全业务是公司的过去和现在,那电子业务就是现在和未来。具体包括哪些?它包含了智能座舱、智能驾驶和新能源管理系统。 它的市场地位同样很强,比如在智能座舱预控制器这个关键领域,二零二四年,它在中国市场分为是第二名。这块业务的增长速度,我看报告里的图标,简直是另一番景象,数字上的对比非常强烈。是的, 全球气质电子市场的规模预计会从二零二五年的两千两百六十万亿人民币,增加到二零二八年的两千九百二十万亿,年复合增长率是百分之九。对,这是安全业务增速的将近三倍,所以我们才称之为增长盈清。哦, 报告里有个细节我印象很深,它特别提到了智能座舱里的人机交互,也就是 hmi。 嗯,说实话,以前我们买车可能最关心的是发动机、底盘这些三大件。嗯, 但现在很多人,包括我自己,坐进一辆新车,第一件事情就是去戳那个中控大屏,看看系统流不流畅,界面好不好看。对,这正是关键的变化。这里的 hmi, 也就是人机交互界面, 基本上就是你在车里能摸到、看到、能跟他说话的所有东西,从那个大屏幕到语音助手。是的,它正在成为消费者购车决策的核心因素之一。这个我完全同意。瑞宾的数据也印证了这一点。 他们预测,单单是智能座舱与控制器和 hmi 产品的市场,从二零二五到二零二八年,年复合率会达到惊人的二十七点七。啪,二十七点七 percent, 这是一个确定性极高的爆发性市场。 是的,而君胜电子正好就在这个赛道的核心位置上。对,所以到这里,君胜的故事已经很清晰了, 一个极其稳固的安全业务,提供现金流和安全电,一个踩在行业最前沿风口上的电子业务,负责高速增长。这本身已经是一个非常不错的投资剧本了。相当不错了。确实。 但就在我以为故事已经很完整的时候,报告抛出了一个奇兵,嗯,人形机器人业务。这个给我的第一感觉是, 跨度是不是太大了?我理解,一家做汽车零部件的公司,怎么突然就去做机器人了?这会不会只是为了呃,蹭热点?讲一个资本市场爱听的故事? 问题问得非常到位,而这恰恰是这份报告最具前瞻性,也是他认为市场对军胜电子存在最到预期差的地方。哦,这并不是一次凭空的跨界, 而是一次基于核心能力圈的技术迁移。技术迁移,你可以这么理解,一辆现代智能汽车,本质上就是一个非常复杂在高速移动的轮式机器人。这个角度有意思, 汽车上充满了各种三 sir 控制器、执行器,还有复杂的软件系统。对,这些确实和机器人的底层技术是相通的,非常精准。 君胜电子正是利用他在汽车领域几十年积累下来的这些核心技术,高精度的三 sir、 复杂的预控制器,精密的制造工艺, 去切入一个全新的时辰。人形机器人和外骨骼机器人?对,就是这些零部件。报告里透露了几个关键信息,让我们能看到这不只是一个概念。嗯, 说来听听。第一,君胜已经拿到了一家领先的美国人形机器人制造商的外骨骼设计订单。虽然报告里没说是谁,但这听起来像是一个重大的商业突破,绝对是 第二,公司还在为人行机器人开发电子管理产品和带 c c 的 相关部件,这些都是机器人的核心组建。对,说明它们的布局是实实在在的,所以,这更像是一次顺理成章的技术复用,而不是一次盲目的跨界。好啊, 这个逻辑我能理解了。那对于这个全新的奇兵瑞兵的预测有多乐观?毕竟从零到一是一件非常难的事情。他们的预测可以说,嗯,相当大胆。有多大胆? 报告预测现象,新业务的收入将从零起步到二零二八年,也就是短短几年后增长到三十点八亿人民币。三十点八亿?是的,这个预测背后当然有风险,但它也代表了一种巨大的可能性, 如果成功,机器人业务将成为继汽车电子之后的又一个极具爆发力的成长点。这么看来,瑞颖眼中的军圣电子是一个三级火箭的结构哦,三级火箭对安全业务是第一级,提供稳定而持久的推力。 汽车电子是第二级,在关键阶段提供强大的加速力。而这个机器人业务就是那决定最终能飞多奥探索夺原宇宙的第三级。 没错,充满了想象空间。这个比喻非常贴切,它完美地概括了这家公司业务布局的层次感和战略纵深,那么所有这些宏大的趋势,最终要如何落地到财务数据和股价上呢? 也这是你最关心的问题。对,我们得看数字,瑞盈为什么最终会算出那个二十八点一二港元的目标下, 这背后的数学模型是怎样的呢?好,这里我们就要深入到报告的财务模型了,它的核心逻辑可以概括成四个字,盈利能力改善。盈利能力改善。报告预测公司在二零二五到二零二八年收入的年复合率是八点二,对一家制造业公司来说已经很不错了,很不错了。 但真正亮眼的是,他们预测同期的净利润年复合增长率高达十七百分之。十七百分之利润增速是收入增速的两倍还多,对,这意味着公司的赚钱效率在快速提升。这背后的驱动力是什么?主要有两个, 第一就是我们刚才反复提到的产品结构优化,高毛利的业务占比提升。没错,毛利率更高的汽车电子业务和未来可能出现的机器人业务,在总额入里的占比越来越高,自然会把公司整体的毛利率水平拉上去。这好比你开一家餐厅, 以前主要卖米饭,现在开始卖利润更高、更受欢迎的客。色彩就是这个道理,整个店的盈利能力就上来了。那第二个驱动力呢?第二个是规模效应,随着收入盘子越来越大,公司的研发费用、管理费用这些固定开支占总额入的比例就会被贪薄,从而下降。 我明白了,一端毛利在提升,另一端费用率在下降,这一来一回,利润空间不就打开了吗?逻辑很清晰。那估值呢? 他们是怎么把这三个特性完全不同的业务捏合成一个具体的目标价的?他们用了一个很经典的方法,叫分布估值法 sop sum of the parts。 对, 简单说,就是不把公司看成一个整体, 而是把它拆成几个独立的部分,分别给它们估值,最后再加起来。这样做的好处是能够更公允地反映不同业务的成长性差异。是的,这就像是在评估三个绑在一起上市的公司,有意思。具体来看, 对于成熟稳健的汽车安全业务,市场不会给太高的期望。报告给了十一点五倍的市盈率, 比较常规,对对于一个成熟的工业企业来说很常规。但对于高速增长的汽车电子业务,报告给了二十五点零倍的市盈率。哇,这个倍数已经接近一些快速成长的科技公司的估值水平了。这清晰地告诉你, 瑞银认为真正的价值增长点在哪里?那机器人业务呢?它现在还没有利润,市盈率,也就是 p 一 这个指标就没法用了。问到关键了, 对于这种还在投入,其看重未来潜力的业务,用市销率 ps 来估值更合适。嗯,瑞颖给了他五点五倍的市销率, 这实际上是在为他的巨大市场潜力和基数壁垒付费。所以,把这三块业务的价值,一个稳健的工业股、 一个高增长的科技股和一个高风险高回薄的风险投资项目,分别算出来,在加总除以总股本,就得到了那个二十八点一零港元的目标价。就是这样,这个分析框架确实非常立体, 它让你看到你投资的不仅仅是一家公司,而是一个业务组合。当然,任何投资预测都有风险,肯定有,报告里肯定也提到了不确定性。当然,一份严谨的报告必须这么做。 他们给出了三种情景分析,这为你提供了一个思考这项投资可能性的完整框架,而不是一个单一的、绝对化的目标价。对, 基本情景就是我们刚才讨论的二十八点一零港元。是的,我看到了还有一个乐观情景,目标价是三十二点零零港元。也失败了的情况下,我明白了,通过这三个坐标点,乐观、 基本悲观,你可以对自己需要承担的风险和可能获得的回报有一个更全面的认识。没错,好的,那我们来总结一下这次深入解读的核心吧。 通过这份瑞宾的报告,我们看到君胜电子这家公司,它的故事最精彩的地方在于它构建起了一个非常独特的业务模式。嗯,用一个稳健的、能持续产生现金流的传统安全业务,去供养一个正处在爆发期的高增长电子业务, 同时还为一项高风险、高回报的机器人登月计划提供资金。是的,这种稳定增长和想象力并存的结构在上市公司里其实并不多见。对,这里最值得玩味的一点是,我们正在见证一家传统的制造业公司如何通过自身的技术积累和前瞻的战略布局, 一步步实现向科技公司的自我进化。嗯,它的未来表现将取决于管理层能否驾驭好这三个特性完全不同,稳定的、高增长的以及探索性的业务让它们形成合力,而不是相互吃着, 这是一个巨大的挑战,但同时也是一个巨大的机遇。说得非常好,那么最后我们想留给你一个可以继续思考的问题。 这份报告的核心是分析了君胜电子如何把它的核心技术从汽车领域迁移到机器人领域。对,这其实引发了一个更广泛的话题。 你可以想一想,在今天这个技术大融合的时代,还有哪些你所熟知的传统制造企业,可能也正在利用它们看似传统的,但其实非常扎实的核心技术,悄悄地布局下一个十年的新兴赛道。它们会是明天的科据剧统吗?

28校尉投研 03:42查看AI文稿AI文稿

03:42查看AI文稿AI文稿来了,兄弟们, l 三首批准入名单他终于出来了吧?啊,这只是开赛,明年还会接着密集的陆续发布啊,我一直讲二零二六年他就是无人驾驶的原理,我们的分析一定是走在信息面之前的啊, 很多人还是对无人驾驶有担心,还是不清楚无人驾驶到底意味着什么啊?我今天就来分析分析啊,大众对于无人驾驶最大的几个信息差啊,这个信息差是影响你投资的本质因素。 第一个最大的信息差是什么?就是所有人,大部分人,甚至一些研究员啊,都把整车的逻辑等同于质价啊,什么意思啊?就是大家都说,你看新能源现在汽车销量 成长方缓了吧,而且各个厂商你看,我卷你,你卷我,对吧?大家都没什么肉吃,哎,所以新能源车不行了啊,所以整车不行了,质价,那整条产业链跟着就不行了。错了啊,我举个例子,比如说二零二五年,咱们的销量都是一个亿,对吧? 那 l 二 l 三搭载这些什么预控制器啊,雷达呀,线控啊,这些东西的产品,它其实没有那么多, 只有一千万啊。但是二零二六年我们就说整车销量他还是一个亿,但是搭载这些东西的产品,如果 l 三新规放量,这些新规的产品可能会变成三千万、四千万、五千万,那虽然整车没有增长, 但是这些啊,产业链上的零部件厂商,他会面临成倍的增长,这是第一大误区, 第二大误区啊,大家都说,哎呀, ai 应用场景在哪呀?这个人形机器人,哇哇,有多么多么性感,我告诉你啊,如果无人驾驶都放量不了,你更谈不上机器人。大家简单理解,你把汽车想象成什么汽车,它就是一个机器人, 只不过你每天见而已。那汽车是个什么机器人呢?他是一个半规则化的机器人,这个机器人有道路安全法管着,有我们手的方向盘握着,只不过几百年间,我们已经啊等同于认可了他的存在,但是 他也是一个机器人,如果这种半规则化的场景,我们这些机器人他都无法实现自动化,你凭什么让一个人型机器人来实现呢?对吗?他是来跳舞吗?还是来砸耍?还是来翻跟头?还是给我们在抖音短视频上表演各类搞笑视频啊?都不是。所以 这是第二个信息查,大家可以去看看啊, ig 啊, tiktok, 你 去看一下上面的一些逻辑啊,大家已经在这个车上开始跳舞,蹦迪,看电影,喝茶,谈生意啊,甚至开会,甚至在上面上班啊, 这个场景俨然已经成立了,想象一下,明年你一个短视频里面全部刷到的是这些啊,他的想象力 有多么的性感啊,这几宗罪压着整个无人驾驶的逻辑没有走上来,估值都还在很低的位置啊,甚至有些百分之五十以上增长的厂商,他的估值还在二十倍左右。这些标的我们之前都深入的分析过啊, 主要就是最近啊,各种负面事件,大家都认为说啊这个东西啊,人怎么能相信这个东西呢啊,骑自行车你还可能摔个大马爬呢。别说这些了啊,在真正的经济发展面前,在真正的两强博弈面前,这些 都不是问题。当我们确信这个无人驾驶的场景能够抢先,能够领先小美这一步的时候,我们一定是箭在弦上 必须拿下的场景啊。无人驾驶的发令枪已经开响了二零二六年无人驾驶的圆点。

4679说真的渣渣张 10:38查看AI文稿AI文稿

10:38查看AI文稿AI文稿啊,今天我们要聊的是君胜电子这个公司啊,他的业务范围到底有哪些啊?然后他在智能驾驶领域有哪些新的进展啊?他的机器人业务到底什么时候能够落地?包括他未来的业绩到底怎么样啊?投资价值到底怎么样?嗯, 好的,那我们就开始今天的内容吧,咱们今天第一个要聊的就是,呃,君胜电子的这个智能驾驶业务啊,最近的这个订单和合作的情况到底怎么样?就是今年的话,君胜电子在智能驾驶这块还是收获非常不错的 啊,比如说他拿下了两家头部车企的这个中央计算单元和智能网联的一个全球项目,然后这个订单金额是高达一百五十亿,二零二七年开始量产,哎,这这数字挺挺亮眼的啊。然后紧接着没过多久,他又宣布获得了五十亿的一个智能电动化的一个订单, 也是给国际的一个大牌车企供货智能辅助驾驶仪、控制器,还有就是智能座舱的一些产品, 而且他的这个量产时间是定在了二零二六年年底。嗯,另外呢,就是他也和这个行业内的一些头部的公司,比如说像萌萌贷啊,黑芝麻智能啊、地平线啊、高通啊等等,这些公司都有合作 啊,共同的去推动这个智能驾驶技术的一个发展。哎,那我想追问一下,就是说君胜电子在智能驾驶这个领域,他的核心的技术优势到底体现在哪些方面?嗯,就是他的这个智能驾驶的产品啊,是做到了这个软硬件的高度融合,嗯, 比如说它的这个形薄一体的这个方案是可以灵活地去适配不同的芯片平台的,包括它的这个最新的一代的预控制器啊,是用上了这个高通的 snapdragon ride 的 这个芯片啊,那这个算力就可以达到两百 tops 啊,可以支持这个高级别辅助驾驶的所有的场景,看来技术储备确实挺强。然后他们的这个舱架一体啊,也是很有竞争力的啊,就是他们的这个双处理器的方案是已经在很多车型上面得到了应用了啊,那也可以为主机场去节省百分之十到百分之二十的一个成本, 那未来的话,他们的这个单芯片的方案会更激进啊,就是会再省掉百分之二十到百分之三十的一个成本啊。另外呢,就是他们的这个 a d a s 系统啊,是用了这个双芯片的架构啊,所以它既可以保证功能的安全啊,又可以 灵活的去升级啊。还有就是他们的这个五 g 杠 v r x 啊,是在国内的这个钱庄的市场份额里面是排名第三的啊,就是他们的这些技术啊,都让他们可以非常好的去应对不同的客户的需求,你觉得,嗯,君胜电子这个智能驾驶业务未来的市场空间到底有多大? 我觉得还是很有前景的,因为首先就是政策层面啊,是非常给力的,你看现在这个 l s r 的 这个准入啊,已经放开了啊,那就是说 大家的这个智能驾驶的配置啊,会越来越普及啊,那这个市场肯定是会跟着这个渗透率的提升而快速的增长的,这个行业增速能到什么水平?呃,国内的这个智能座舱的渗透率啊,是预计在二零二五年的时候会超过百分之七十, 然后全球的这个智能座舱的市场啊,是会在二零二四年到二零二八年这四年当中会有一个百分之二十二的年复合率。那智能驾驶预控啊,是会有百分之三十六的一个年复合率,那全球市场是会有百分之三十八的一个年复合率。 君胜电子啊,他是不光有这个国际化的布局啊,可以去拿海外的订单,同时呢他的这个技术路线啊,和他的这个客户资源啊,都是非常好的, 所以他在这个市场上的地位啊,是非常稳固的。我们接下来聊一聊机器人这个业务啊,就想请你介绍一下君胜电子在机器人这块的产能布局,包括客户拓展以及收入的展望。嗯,好的,好的,机器人业务这块呢,其实君胜电子是在二零二五年才刚刚开始 布局的啊,但是它的进展是非常快的啊,就是它已经可以提供从核心零部件到整个系统集成的这样的一个一站式的解决方案了啊,那比如说它的这个机器人的大脑啊,这个控制器它是可以做到 高达两千零七十 tops 的 这样的一个算力啊,然后它的这个,呃,高能电池包啊,是可以让这个机器人持续工作六到八个小时啊, 还有就是他的这个无线充电啊,也是非常厉害的,就是他的这个效率可以超过百分之九十,听起来产品阵容很强大呀。对,没错,而且他的这个客户呢,也是非常非常优质啊,就是他已经拿下了特斯拉的这个 optimus 啊,然后还有这个瑞士的 r i v r 啊,还有这个国内的一些头部的机器人公司的一些大额的订单啊,那 他的这个二零二五年的收入呢,是预计可以达到几千万的啊,那到二零二六年开始呢,就会实现一个爆发式的增长啊,他的这个目标呢,是希望能够占到公司总额入的百分之十以上啊,他的这个生产呢也是非常灵活的啊,他是可以 呃,全球有六十个工厂啊,他是可以根据客户的需求来进行一个弹性的调配的啊,那他的这个海外的产能呢,是占比百分之七十 啊,他是可以做到一个本地生产,本地交付的这样的一个,你觉得就是君胜电子他做机器人,他最大的优势和他的发展的策略是什么?嗯,我觉得他最大的优势就是他是从汽车电子这个领域切过来的,所以他的很多技术啊,包括他的一些量产的经验啊,都是可以直接带过来的啊。那他 比如说他的这个高算力的预控制器啊,然后他的这个高能的电池包啊,这些都是在行业内非常领先的啊,他的这个 部分的核心的部件呢,也已经实现了国产化的替代啊。哦,那看来技术底子确实是很厚啊。对,而且他的这个团队也是非常厉害,就是他的这个全球的研发团队有六千三百多人啊,然后他的这个专利的积累也非常的强, 他是跟这个阿里的云智能是一起在推进这个聚神智能的啊,他是在这个硬件和这个大模型的融合上面去做一些事情, 同时呢他也是在这个非常积极的推进他的这个核心部件的自制啊,他的这个目标是希望能够提升他的这个毛利率啊,也通过他的这个国际化的布局,以及他的这个附用他的一些产线, 他是希望能够成为这个机器人的 tr one 里面的第一梯队。你觉得君胜电子的机器人业务未来的市场空间有多大?嗯,这个人形机器人这个市场啊,是一个未来的一个蓝海市场啊,这个根据麦肯锡的预测啊,到二零三零年是会超过两千亿美元的这样的一个市场。 然后呢,君胜电子是非常有机会啊,能够成为这个核心的零部件的供应商,并且呢他是有这个完整的从研发到量产的这样的一个能力的,看起来机会确实不小。对,而且就是说公司呢,也在积极的去推进他的这个工业级的人形机器人的这个产品, 并且呢他是希望能够在二零二五年的时候实现这个预控制器的一个原型机的这样的一个推出, 然后呢在这个时候他的这个收入占比也会有一个比较显著的提升,同时呢他的这个港股的上市啊,也给了他这个资金的支持, 所以他的这个成长的路径是非常清晰的啊,只是说可能这个行业的竞争啊,包括他的这个技术的投入啊,会带来一些短期的波动。好,我们来看到第三部分啊,公司的业绩和前景。嗯,这里呢就想请你来聊一聊 君胜电子啊,未来这几年的这个规模净利润的走势啊,包括它背后的一些主要的驱动力啊。君胜电子的话,它其实二零二五年啊,前三季度已经实现了 规模净利润十一亿两千万啊,然后呢,同比是增长了百分之十九啊,这个单季度的增速呢,在 q 三是高达百分之三十五啊,这个其实已经超过了去年全年的这个盈利了啊,就是它的这个 增速是非常明显的,看来利润端确实是在加速释放啊,没错没错,而且呢,就是呃,机构们也是普遍的看好啊,就是他会在二零二五年啊,实现一个规模净利润十五点五到十六亿元的这样的一个成绩,然后呢同比是增长百分之六十以上啊,后面呢,还会保持一个 两年的一个两位数的增长啊,就是他的这个动力呢,一方面是来自于他的这个主业的这个利率的提升啊,另外一个呢,就是他的这个智能驾驶和机器人 这两块新业务的这个占比的提升啊,再加上他的这个全球的这个订单的持续的高增长啊,还有他的这个降本增效的这个持续的推进啊,所以说他的这个业绩的能见度还是非常高的。哎,那你觉得就是君胜电子的这个估值啊,跟他的同行们比啊,或者跟他自己的历史比 是一个什么样的水平?嗯,他现在的这个估值啊,是 pe 是 二十八倍左右啊,那他的这个同行们啊,就是做汽车零部件的这些公司啊,他们的平均估值是在二十四倍左右,然后呢他的这个历史的中位数啊,是三十八倍, 所以他现在是一个比较偏低的位置。那这个是为什么?就是说大家会觉得他这个估值还有修复的空间,就是因为他的这个新业务的占比提升啊,然后他的这个全球的布局, 所以他们给的目标价呢,是二十三到三十四块钱之间啊,那他的这个对应的二零二六年的估值呢?是十八到二十七倍,那这个其实还是有比较大的一个溢价的空间的。对,你觉得君胜电子的投资亮点还有哪些? 然后可能会有哪些风险?嗯,我觉得就是他的这个核心的看点就是在于他的这个智能驾驶和机器人这两块新业务啊,是增长非常快的。 然后他的这个全球的客户啊,都是非常优质的,他的这个在手订单啊是充足的,他的这个利率啊也是在持续的提升的,他的这个现金流啊,也是非常健康的啊,他的这个港股上市之后呢,也让他的这个资本结构 得到了优化,听起来机会不少啊,不过呢就是说这个,呃,经济波动啊,然后客户的拓展啊,技术的进步啊,国际贸易啊,这些都是一些外部的变量啊,那可能会影响他的这个表现。那现在呢,就是说他的这个估值啊,是处于一个历史的偏低位, 如果说他的这个新业务的推进啊,以及他的这个利润的兑现啊,能够持续的超预期,那他未来是有可能会迎来估值和业绩的双提升的。 对,所以这个就是投资者还是需要去密切的关注这些动态。好的,我们今天把君胜电子的这个智能驾驶和机器人这两条赛道 都给大家梳理了一遍啊,其实可以看到啊,这家公司确实是有一些比较硬核的技术啊,然后也有一些比较优质的客户啊,在这两条赛道上面都有比较不错的这种爆发的潜力啊。那 能不能够真的实现这种双线的增长,可能还需要大家持续的去关注公司的一些后续的进展。今天就聊到这里了,然后感谢大家的收听,咱们下期节目再见。拜拜。

23鑫行业 02:14

02:14 05:12查看AI文稿AI文稿

05:12查看AI文稿AI文稿就是 l 三自动驾驶产业链里的核心公司。对,这四家公司分别在这个产业链当中扮演什么样的角色?首先咱们说说这个德赛希威,那它在自动驾驶的产业链当中是一个什么样的位置?然后它的核心竞争力是什么?德赛希威呢?它是被称为自动驾驶的大脑制造商, 它的核心产品就是智能驾驶与控制器。哦,它的厉害的地方就在于它跟英伟达的深度合作,能够拿到英伟达最新的最强算力的芯片, 比如 xavier, ori, 还有即将到来的 soo 平台。啊,原来是这样,那这种跟顶尖芯片厂商的合作关系,是不是就让他在行业里有了一个别人很难去撼动的地位?完全是这样,而且因为这种合作,德赛西威可以把最前沿的算力芯片 快速的转化成车企可以用的非常稳定的产品。对,然后包括小鹏、理想、广汽这些头部车企的主力车型上面都在用德赛希威的预控制器。嗯,所以在 l 三时代 对算力要求暴增的情况下,德赛希威就是那个卖最强算力引擎的人,对,他的护城河是非常宽的。 听起来很不错啊,那这个伯特利在自动驾驶的这个执行层面到底是一个什么样的位置?然后他的核心产品到底牛在哪里?这个嘛,其实在自动驾驶的架构里面,伯特利是负责把车的决策真正的变成动作的哦,相当于车的神经和肌肉。 它的核心产品是 onebox 限控制动系统,简称为 wcs, 这个 wcs 是 国内首家量产的。嗯,而且技术水平是全球领先的。哎,那这个限控制动系统 在安全性上面有什么新的突破吗?最新的 wcs 二点零 h 啊,它是有一个双保险的,溶于设计,就是如果一套系统出现问题,另一套会马上无缝接管。对,这个是已经成为了华为、鸿蒙、智行等高端车型的标配, 没有它的话, l 三的决策就是空中楼阁,说白了,这个就是把安全的底线牢牢地握在了自己手里。那北斗星通在高精度定位这个领域是怎么做到绝对领先的?北斗星通呢?是靠自己研发的二十二纳米的北斗三号芯片 做到了厘米级的定位哦,而且这个是完全自主可控的,在一些复杂的场景下面,比如说高架桥上, 暴雨天,或者说车道线不清楚的时候,嗯,其他的传感器可能会出错,但是北斗星通的高精度定位依然可以给出非常可靠的车辆的位置信息。这么说的话,它的这个技术就真的是 给自动驾驶打了一个非常扎实的地基啊。没错没错,而且北斗星通的芯片和模组已经进入了比亚迪、长安这样的主流车企的发展过程当中。高精度定位是一个不可或缺的底层技术, 北斗星通就掌握了这个时空的基准。懂了,那君胜电子它在整个智能汽车的产业链里面到底有哪些别人没有的优势?最大的特点就是君胜电子的业务非常广,嗯,而且非常的稳定, 它不像其他的一些公司,可能只做一个细分的领域,它是智能座舱、车联网、自动驾驶传感器、汽车安全全部都做哦,甚至它还为 l 三提供了五 g 的 v two x 车联网的模组, 这个模组可以让车和红绿灯、车和车之间可以直接通讯。而且它的智能座舱还是集成华为鸿蒙生态的主力, 再加上它的国际化的布局,以及跟欧美很多主流车企的深度合作,所以它可以给这些大厂提供非常稳定的一站式的解决方案。 所以他在整个产业链当中是一个让技术可以平稳落地、可靠运行的关键支撑。然后我们再来说一下这四家公司到底是怎么互相配合,形成一个 l 三自动驾驶的黄金四边形的。是这么回事,就是这四家公司其实是分别把手了 l 三自动驾驶最重要的四个咽喉要道,嗯,德赛希威的高性能的预控制器决定了一辆车的智商的天花板哦,然后伯特利的线控制动系统是给整个的驾驶设下了一道安全底线, 北斗星通的高精度定位让车永远知道自己精确的位置。君胜电子的系统集成能力 又保证了所有的这些技术能够协调地、稳定地运转起来啊,原来每一家都不可或缺。对,那这是不是意味着 l 三自动驾驶的竞争其实已经变成了整个系统能力的一个综合的比拼?完全是这样,就 l 三的竞赛不再是单个功能的比拼, 而是整个系统能力的较量。嗯,这四家公司各自守住了产业最核心的咽喉要道,当自动驾驶的浪潮真正席卷而来时,这些手握核心技术的基础设施建设者或许才是最确定的赢家。 对,今天我们把 l 三自动驾驶产业链的四个关键环节和背后的隐形冠军都给大家扒拉了一遍。嗯,从大脑到手脚,再到这个定位和集成,每一步都离不开这些硬核公司的支撑。

6091格物长投 00:18

00:18 02:44查看AI文稿AI文稿

02:44查看AI文稿AI文稿哈喽,大家好,我是 t 哥,一天一家公司,今天给大家讲君胜电子。二零零四年成立的君胜电子,最初只是为大众、通用、福特等车企提供发动机、 涡轮增压、进气系统等高端功能键。真正的传奇发生在二零一一年,君胜电子完成了对德国普瑞的并购。这次收购不仅让君胜电子拿到 德国大众的 a 级供应商认证,更为其国际化布局埋下伏笔。接下来的几年,君胜电子上演了一场蛇吞象的资本盛宴。二零一四年收购德国 m f coin, 补齐汽车电子产业链。 二零一六年九点二亿美元拿下美国 k s s, 成为全球第二大汽车安全供应商。二零一八年十五点八八亿美元收购日本高田优质资产, 整合后全球被动安全市场份额达百分之三十。这些看似疯狂的收购,最终让君胜电子在全球汽车安全市场站稳了脚跟,市场份额一度达到百分之三十。 特别值得一提的是,二零二四年,君胜电子通过收购香山股份,正式切入新能源汽车的第二增长曲线。这次收购不仅让君胜获得了智能座舱件的生产能力,更重要的是拿到了新能源充沛电部件、 车外充电桩、车内充配件、插座配件盒等的完整布局。随着全球汽车电动化浪潮,这项业务有望成为公司未来三到五年的核心增长点。二零二五年初,君胜电子正式将自身定位升级为 汽车加机器人 t 二一,凭借汽车电子领域的技术同源性,在机器人赛道开辟第二战场。公司战略性的布局人形机器人领域,成立了子公司, 致力于提供机器人、大小脑、控制器、能源管理模块等关键零部件。它已经与智源机器人等国内头部公司达成合作,试图将汽车电子领域的制造经验 和技术优势复制到机器人赛道,打造新的增长引擎。二零二五前三季度实现营收四百五十八点四四亿元,同比增长百分之十一点四五。其中, q 三单季一百五十四点九七亿元,连续三个季度保持双位数增长。 q 三规模净利润四点一三亿元,同比增长百分之三十五点四, 毛利率创三年新高至百分之十八点六,新货订单七百一十四亿元,机器人业务呈新增长级。二零二五年十一月六日, 君胜电子在香港联合交易所主板挂牌上市,股票代码零零六九九点 h k, 标志着这家企业完成了 a 加 h 股双资本平台布局。这次上市不仅为公司引入了国际资本,更将其国际化的战略推向新高度。站在二零二五年的节点,君胜电子面临的挑战与机遇并存, 一方面,全球汽车供应链的重构为这家中国企业提供了更多机会,另一方面,地缘政治风险和国际贸易摩擦也对其国际化布局构成考验。

72T王T哥 02:06查看AI文稿AI文稿

02:06查看AI文稿AI文稿这家中国企业可真不简单,宝马、大众、戴姆勒、奥迪、保时捷、福特、丰田等等,全部都是他的客户,他的名字叫军胜电子。 你可能没有听过他的名字,但是在汽车行业内,可以说无人不知,因为这个来自浙江宁波的军圣,是世界第二大汽车安全系统供应商。供应商是什么?大到变速箱,小到一个气缸垫片,都是车企从供应商那里买来的。比如宝马的变速箱,你以为都是宝马自己造的吗?错, 都是从财富那里买来的。比如现代起亚集团,靠的全都是背后一家名叫摩比斯的供应商。而这家来自浙江的军胜,他的主要业务是生产安全气囊、安全带和自动驾驶辅助 等等。在全球汽车零部件百强榜上,军胜位列三十位。其实军胜和吉利一样,也是靠收购不断发展 壮大的。军胜电子成立于二零零四年,创始人叫王建峰。从一九九零年开始,王建峰就自成副业,从事汽车零部件的生意。一开始啊,就是造一些低端零部件,比如 空调出风口。这些转折发生在零八年金融危机,零九年,一家中德合资的零部件公司上海华德塑料制品被低价甩卖,军胜 当机立断买了下来。军胜很快成为行业内比较大的一家汽车零部件公司。二零一零年,军胜又花了十六亿收购了德国普瑞。但是这家一九一九年成立的德国普瑞,给军胜带来的是宝马、保时捷、奥迪、兰博基尼这样的大 克服,这意味着军胜打开了欧洲高端市场的大门。这还没完没几年,军胜又收购了百利德,百利德是当时全球第四大汽车安全 全系统公司,仅次于奥托利夫、高田和天河。不过后来高田因为气囊缺陷破产,军胜趁此机会通过百利德收购了高田,至此军胜值得 接,成为了全球第二大汽车安全系统供应商。前面只剩下奥拓利夫一家,希望有更多的中国企业走向世界,关注车世纪百年汽车工业三个视频了解。

10.5万车事纪